증권사가 이른바 ‘대어(大魚)’로 불리는 이들 공모주의 상장을 대표로 주관하면 보통 건당 수십억원의 수수료를 벌 수 있다. 이를 고려하면, KB증권과 미래에셋대우가 올해 벌어들일 보수는 수백억원에 육박할 가능성이 크다.

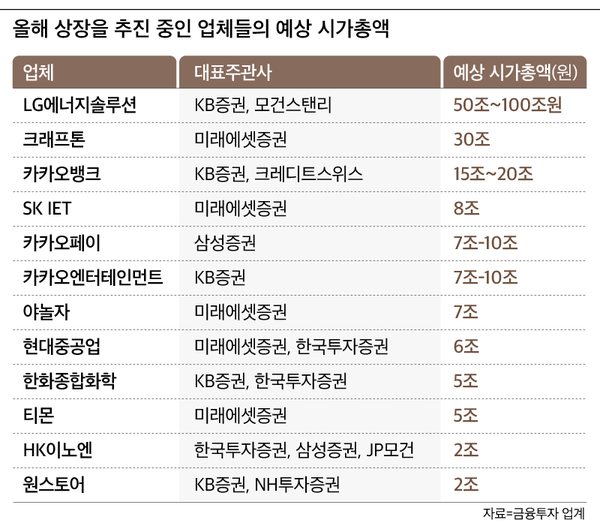

KB증권 주식자본시장(ECM)본부는 지난해 말부터 굵직한 상장 주관 계약을 잇달아 체결하며 주목 받았다. 그 중 LG에너지솔루션은 시가총액이 최대 100조원에 달할 것으로 전망되는 ‘초대어’다.

LG에너지솔루션은 전기차 배터리 제조 업체로 LG화학(051910)의 100% 자회사다. 지난해 매출액이 약 1조4600억원이었으며, 올 하반기 중 국내 증시 입성을 앞두고 있다.

금융 투자 업계에서는 LG에너지솔루션의 상장 후 시가총액이 50조원에서 최대 100조원에 달할 것으로 내다봤다. 경쟁사인 중국 전기차 배터리 업체 CATL의 시가총액이 약 160조원이라는 점을 참조해 추산한 금액이다. 만약 시가총액이 100조원을 기록한다면, SK하이닉스(000660)를 제치고 유가증권시장 시총 2위에 오르게 된다.

KB증권은 모건스탠리와 함께 LG에너지솔루션의 상장 대표주관을 맡고 있다. 공모 규모가 워낙 클 것으로 예상되는 만큼, 대표 주관사 두 곳 외에도 대신증권·신한금융투자·뱅크오브아메리카메릴린치·골드만삭스·씨티그룹글로벌마켓증권 등 5개 회사가 공동 주관사로 참여한다.

KB증권은 그 외에도 카카오 계열사인 카카오뱅크와 카카오페이지, SK텔레콤의 자회사인 원스토어, 한화솔루션의 자회사 한화종합화학의 상장 대표주관사다. 카카오뱅크는 상장 후 시가총액이 9조원에 달할 것으로 예상된다. 카카오페이지, 원스토어, 한화종합화학의 예상 시가총액은 각각 7~10조원, 7조원, 5조원 수준이다.

KB증권 ECM본부 관계자는 "지난해부터 KB금융그룹의 법인 영업 네트워크를 활용하는 등 그룹 내 다른 계열사 및 부서들과 유기적인 협업을 계속해왔고, 그 결과 좋은 (상장 주관) 계약을 많이 맺을 수 있었다"며 "본래 카카오페이의 상장 주관 업무도 맡기로 돼 있었지만, 이미 (카카오 계열의 또 다른 금융회사인) 카카오뱅크와 주관 계약을 맺은 상태라 업무가 중복될 수 있어 중도하차했다"고 말했다. 현재 카카오페이 대표주관사는 삼성증권이다.

그 외에도 미래에셋대우는 시가총액이 최대 8조원으로 예상되는 SK IET, 예상 시가총액이 7조원에 달하는 숙박업 플랫폼 야놀자 상장도 주관한다. 현대중공업과 티몬의 상장 역시 대표로 주관한다. 두 회사의 상장 후 시가총액은 각각 6조원 안팎, 5조원으로 전망된다.

◇ LG엔솔 100조원 잭팟 터지면 KB 수수료 수익 수백억 달할 수도

이처럼 주요 대형주의 상장 주관을 KB증권과 미래에셋대우가 양분하다시피 한 가운데, 두 증권사 간 물밑 신경전까지 있었던 것으로 알려졌다. 상대 회사의 주관 건을 은근히 깎아내리는 분위기도 있었다고 금융 투자 업계 관계자들은 전한다.

IPO 대어의 상장 주관을 놓고 증권사 간 경쟁이 특히 치열한 이유는 보수가 그만큼 높기 때문이다. 중소형주의 상장 주관 보수가 대개 수억원대에 그치는 반면, 대형주의 상장 주관 보수는 수십억원에 달한다. 큰 계약을 한 건만 따내도 중소형주 수수료의 열 배에 육박하는 돈을 벌 수 있다.

통상 상장 주관 보수는 주식 인수 금액의 0.8%로 책정된다. 예를 들어, 지난 18일 상장한 SK바이오사이언스의 경우 대표 주관사였던 NH투자증권이 벌어들인 수수료는 44억원이었다. NH투자증권이 인수한 주식 금액이 전체 공모금 1조4900억원 중 5500억원이었기 때문에, 그 0.8%에 해당하는 금액을 보수로 가져갔다.

상장 주관사의 수가 적을 경우에는 각 증권사에 돌아가는 수수료 수입이 훨씬 더 많아진다. 지난해 9월 카카오게임즈가 상장하며 3840억원을 공모했을 때, 대표 주관사였던 한국투자증권이 52억원의 보수를 벌었다. 당시 상장에 참여한 증권사는 주관사 2개사와 인수 회사 한 곳 등 세 곳에 불과했다.

만약 LG에너지솔루션의 상장 후 시가총액이 100조원을 기록하고 전체의 20%를 공모한다고 가정한다면, 공모 금액은 20조원에 육박하게 된다. 이 경우, 대표주관사인 KB증권이 공모 금액의 10%만 인수한다고 가정해도 총 160억원을 벌 수 있다. 대표주관사인만큼 실제로는 10%보다 훨씬 높은 비율을 배정받을 가능성이 크다.

아직 구체적인 상장 계획을 확정 짓지 않은 대어 유망주가 많은 만큼, 향후 이들의 주관 계약을 따내기 위해 증권사들 사이의 각축전이 벌어질 가능성이 크다고 업계 관계자들은 전망한다. 대표적으로 SK텔레콤의 자회사인 11번가와 SK브로드밴드가 상장 계획을 갖고 있으며, 주관사를 선정하지 않은 상태다.

https://ift.tt/3snfgZL

시장

Bagikan Berita Ini

0 Response to "“수백억 수수료 시장 잡아라”…KB증권·미래에셋 IPO 왕좌 놓고 2파전 - 조선비즈"

Post a Comment